不動産売却においては、税制面から「5年以内の売却は損」との一般的な通説があります。

それが常に真実かどうかは疑問です。

実際、不動産市場は複雑で、ときに予測不能な変動が起こるため適切な売却時期の見極めが非常に重要です。

本記事では、5年以内の売却が必ずしも損失を意味する訳ではない根拠を示し、適切な売却時期を見極めるための戦略的なアプローチを指南します。

不動産市場のトレンド、地域の需給バランス、経済の動向などの要因を考慮し、最適な時期に売却するための手法や注意点についても解説。

くわえて不動産売却時の税金について、所有期間5年でどのように変わるのか、活用できる税制面の特例はあるのか、税金以外で気をつけるべき行為もご紹介します。

↓↓↓不動産売るなら、売却に強い不動産会社に無料相談↓↓↓

\より高く、より早く売却を実現します!豊富なアフターサ―ビス付き!/

「5年以内の不動産売却は損」といわれる訳

不動産売却について、「損するから5年以内に売却しない方がよい」「最低5年は超えて所有すべき」などの意見を聞くかもしれません。

そのようにいわれる理由は「税率の設定」にあると考えられます。

所有期間が5年以内の不動産の場合、譲渡所得税に課せられる税率がもっとも高くなります。

※譲渡所得税とは「不動産売却額が取得費用より高い場合にかかる税金」。つまり売却で利益が出たときにかかる税金です。

払う税金が多くなるため、「5年以内は損」という通説が生まれたのでしょう。

不動産売却にかかる税金【基本編】

5年以内の不動産売却が本当に損なのかどうか解説するうえで、売却にかかる税金についておさらいしておきましょう。

不動産売却には、主に以下のような税金が課せられます。

・印紙税(売買関連の文書に対する税)

・登録免許税(売買に伴う登記・登録に対する税)

・消費税

・譲渡所得税

今回のテーマである「5年以内の売却が損かどうか」に直接関係する税金は「譲渡所得税」です。

そのため本章では、譲渡所得税にフォーカスして解説します。

なお譲渡所得がない場合、つまり不動産売却額が取得費用を下回ってしまった場合は、譲渡所得税は発生しません。

この場合は5年以内であるかどうかは関係なくなります。

税金や支払いタイミングについて詳しくは、以下の記事もご覧ください。

不動産売却の税金は5年所有で大きく変わる

不動産に関係する税金のうち、譲渡所得税は所有期間により税率が変化します。

売却した年の1月1日において所有期間が5年以内なら「短期譲渡所得」、5年超なら「長期譲渡所得」に区分され、以下のとおり税率が決められています。

・5年以下:39.63%

・5年超~10年以下:20.315%

・10年超:14.21%(6,000万円以下の部分)、20.315%(6,000万円を超える部分)

※所得税・住民税・復興特別所得税を含む。

所有期間が5年以内の場合と6年の場合を比べると、たった1年の差で税率は19.315%も変わります。

所有期間が10年超かつ6,000万円以下の譲渡所得については、税率はさらに安く14.21%です。

5年以内の税率39.63%と比較して25.42%も差があります。 このように、譲渡所得税を安くできるかどうかは、所有期間により左右されます。

不動産売却の税率を5年以内と超で税率を比較

では所有期間による税率の差は、具体的にどれほどの税額差を生むでしょうか。

税率が異なる3つのケースに分け、以下の条件でシミュレーションしてみました。

・取得にかかった諸経費:3,000万円

・売却額:5,000万円

・譲渡所得額:2,000万円(5,000万円ー3,000万円)

この場合、譲渡所得税が課せられるのは2,000万円に対してです。

5年以内に売却するケース

5年以内に売却する場合の適用税率は39.63%です。

2,000万円の39.63%は「792万6,000円」です。

約4割の税率であるため、かなりの税額が発生します。

5年超~10年以内に売却するケース

5年超~10年以下に売却する場合の適用税率は20.315%です。

2,000万円の20.315%は「406万3,000円」です。

5年以内のケースより386万3,000円も安くなりました。

10年超で売却する場合

10年超で売却する場合、適用税率は金額によって分かれます。

今回のケースは2,000万円の譲渡所得であるため、適用税率は6,000万円以下の14.21%となります。

2,000万円の14.21%は「284万2,000円」です。

5年以内のケースと比較すると、508万4,000円もの差になります。

このように所有期間の差による税率変化は、税額に大きな影響を与えます。

なお今回のケースでは譲渡所得を2,000万円としましたが、仮に1,000万円なら税額は半分になり、5年以内とそれ以外との税額差も半額です。

5年以内でも適用可!不動産売却で使える特例

5年以内の売却は、譲渡所得税にかかる税金についていえば、確かに不利です。

ただし5年以内の売却で必ずしも損するわけではありません。

不動産売却にはさまざまな特例があり、適用することで節税が可能です。

代表的な特例をご紹介します。

マイホームの売却時の特例

「居住用財産を譲渡した場合の3,000万円の特別控除の特例」とも呼ばれる特例です。

本特例は、所有期間に関係なく、譲渡所得から最高3,000万円までの控除ができる特例です。

前述の譲渡所得が2,000万円のケースで適用すると、譲渡所得がゼロとなり、課税されません。

被相続人の居住用財産(空き家)を売却時の特例

相続や遺贈で取得した家屋・敷地などを売却したときに、譲渡所得から最高3,000万円控除できる特例です。

※令和6年1月1日以後に行う売却で、家屋および敷地などを相続・遺贈により取得する相続人が3人以上である場合は2,000万円まで。

こちらの特例についても、譲渡所得が2,000万円出たときに適用すると、課税されません。

相続財産を売却した場合の取得費の特例

相続や遺贈により取得した土地・建物などの財産を売却した場合に、相続税額の一定金額を売却する不動産の取得費に加算できる特例です。

たとえば、Aさんが相続時に支払った金額が400万円のケースでは…。

・売却した不動産の相続税評価額:4,000万円

・相続した財産の総額:8,000万円

・支払い相続額:400万円

・取得費:3,000万円

計算式:相続額400万円×売却した不動産の相続税評価額4,000万円/相続した財産の総額8,000万円=取得費加算額200万円

本特例を適用すると、取得費3,000万円に取得費加算額200万円が加わり、取得費の合計は3,200万円となるのです。

住宅ローン減税(住み替えの場合)

不動産売却後、住宅ローンで新居を購入する場合に、年末時のローン残高の0.7%を所得税や住民税から控除できる措置です。

控除期間は10年間もしくは13年間です(住宅のタイプにより変わる)。

借り入れ限度額は入居タイミングにより変動します。

たとえば、令和6年に中古の省エネ基準適合住宅を住宅ローンで購入し、令和6年末12月31日時点の住宅ローン残高が2,000万円だとします。

この場合、2,000万円の0.7%である「14万円」を所得税から差し引けます。

控除しきれない分は翌年の住民税から控除可能です。

住み替えにかかる税金や特例については、以下の記事も参照してください。

5年以内の不動産売却をおすすめする5つのケース

5年以内の不動産売却が不利か有利かは、結局のところ状況により異なります。

高い税率により課税額が著しく大きくなるケースもあれば、税率の差が意味をなさないケースもあります。

5年以内の不動産売却をおすすめできる5つのケースをご紹介しましょう。

①特別控除で譲渡所得税が発生しないケース

前述の3,000万円控除の特例など、控除で譲渡所得が差し引きゼロになる場合、譲渡所得税の税率は意味をなしません。

課税対象額がゼロである以上、39.63%か14.21%にかかわらず税額はゼロです。

この場合は5年以内でも譲渡所得税を気にせず売却できます。

あるいはゼロでなくても譲渡所得額が比較的少額になれば、税率による税額差がさほど気にならないかもしれません。

②築年数経過による価値の低下を避けたいケース

建物は築年数が経過すると価値は目減りします。

税率を気にして5年超ないしは10年超所有しようと待ち続けた結果、売却額が大幅に落ち込んでしまっては本末転倒です。

そのため築年数がだいぶ経っているなら、早期売却を検討することも賢明でしょう。

東日本不動産流通機構(REINS)の2023年データによると、築年数と建物の平均成約価格推移は以下のとおりです。

| 築年数 | 平均成約価格(万円) | |

| マンション | 戸建て | |

| 築0~5年 | 7,077 | 5,021 |

| 築6~10年 | 6,655 | 4,733 |

| 築11~15年 | 5,932 | 4,573 |

| 築16~20年 | 5,509 | 4,271 |

| 築21~25年 | 4,887 | 3,919 |

| 築26~30年 | 3,344 | 3,496 |

| 築31~35年 | 2,303 | 2,770 |

| 築36~40年 | 2,672 | 2,763 |

| 築41年~ | 2,260 | 2,071 |

マンション・戸建てともに、建物の価値が築年数により大きく変わっています。

5年以内の売却で税率が高いとしても、売却額をこれ以上落とさないほうが最終的にお得かもしれません。

3,000万円の特例が使えるケースでは特にそういえます。

築年数が経ったマンションの売却については、以下の記事で詳しく解説しています。

③相続税を支払う現金がないとき

不動産を相続して相続税が課される場合、基本的には現金納付が求められます。

しかし手持ちの現金がなく、ほかに支払い手段がない場合は、相続した不動産を売却して現金をねん出する必要があるかもしれません。

この場合も前述のように築年数が経過しないうちに売却すれば、手持ちの現金を多く残せる可能性があります。

相続財産の中でも不動産は、換金しやすい遺産です。相続人全員と早期に合意形成を図り、他の納税方法より優先して取り組むべき対策と考えます。

相続税とマンション売却については以下の記事で論じています。

④空き家を相続したが不要なとき

空き家を相続したものの、特に自分で使う用途がない場合は、早期売却がおすすめです。

先ほどご紹介した「被相続人の居住用財産(空き家)を売却時の特例」ですが、以下の適用条件を満たす必要があります。

・相続開始日から3年経過する日の属する年の12月31日までに売ること

特例を適用して節税するには、空き家の早期売却が求められます。

⑤少し前まで住んでいた家を売るとき

以前住んでいた家屋や敷地を売却するときは、前述の「居住用財産を譲渡した場合の3,000万円の特別控除の特例」を適用できます。

しかし適用条件として、「住まなくなった日から3年を経過する日の属する年の12月31日までに売ること」が定められています。

この場合も早期売却が選択肢となるでしょう。

所有期間で売却時期を判断するのは危険

5年超所有してから売却するほうが、譲渡所得がある場合に税率面でお得です。

とはいえここまで解説してきたように、特例の適用有無やその適用条件、築年数、相続税との兼ね合いなどを考慮すると、所有期間のみで売却時期を判断するのは危険といえます。

また不動産売却は市況も見据えて考える必要があります。 税率が多少不利でも高く売れるタイミングで売却するほうが、低い税率でも売却額が安くなってしまうよりは、最終的にお得でしょう。

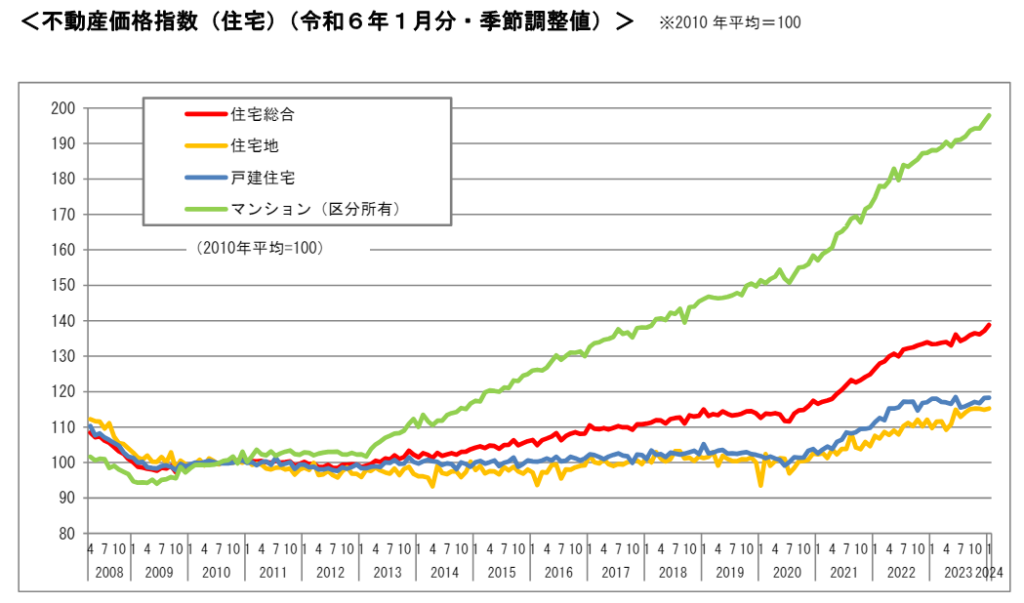

今後5年間の不動産価格の動向【売り時指南】

今後5年間における不動産価格は、2024年時点における市況を見ると、上昇する可能性があります。

国土交通省が公表した、2008年から2024年にかけての不動産価格指数の推移は以下のとおりです。

※不動産価格指数は、2010年度の不動産平均価値を「100」とした場合の、各時期の平均価値を比較する指標。

マンションが特に顕著ですが、住宅用不動産の価値が右肩上がりになっていることが分かります。

相対的に不動産価値が高まっており、今後も上昇傾向がある程度続くと期待できるでしょう。

もちろん将来のことは確実に予測できません。

不動産価格は、時勢や市況・住宅ローン金利・エリア需要などにより変わります。

そのため上昇傾向にある今、早期売却しておくことは、堅実な手といえるでしょう。

売却後に価格が上がると損したように思うかもしれないが、築年数経過による価格下落や、特例適用期限などの要素も踏まえると、早期売却がベストアンサーとなる可能性も十分あります。

5年以内の売却も「クルーズカンパニー」へお任せください

5年以内の早期売却を目指している方は、弊社「クルーズカンパニー」へご相談ください。

弊社は都心のマンションを中心に、不動産売却のエキスパートとして、みなさまの大切な物件の売買契約をサポートいたします。

国土交通省指定機構であるREINSをはじめ、いくつもの広告媒体を通して膨大なデータから買主様候補を探すため、売り始めから成約までスピーディーなお手続きが可能です。

また売主様と買主様双方にとって契約が安心できるものであるよう「仲介アフターサービス」にも力を入れております。

第三者機関による無料検査・保証(建物・設備)をつけているほか、生活トラブルが起きたときの無料出張修理など、お住まいのサポートが充実しております。

さらに住み替えやリフォーム・リノベーション・土地活用など、資産活用についてのご相談も幅広く受け付中です。

まとめ

「不動産売却を5年以内に行うと損」という通説は、的を射ているケースもあれば、そうでないケースもあります。

不動産売却のベストなタイミングは所有期間のみで決定しません。

売却の状態(築年数・空き家かどうかなど)や特例適用の有無、市況など、関係する要素は多くあります。

特に特例適用は大きなファクターです。

多額の譲渡所得が発生しない場合、3,000万円控除が適用されれば、所有年数の長短による税額の違いが発生しない可能性もあります。

大切なポイントは、不動産売却に伴う税・特例制度を理解し、市況も見据えた上で売却タイミングを決定することです。

クルーズカンパニーでは、豊富な知識を持つスタッフがみなさまからの売却相談をお待ちしております。

↓↓↓不動産売るなら、売却に強い不動産会社に無料相談↓↓↓

\より高く、より早く売却を実現します!豊富なアフターサ―ビス付き!/