マンションを保有しているものの、転勤・転職など何らかの事情で引っ越すケースもあります。このような場面で問題となるのが、マンションを売却するのか、それとも賃貸するのかという選択です。この記事では住まなくなったマンション物件の活用方法について知りたい方のために、売却・賃貸それぞれのメリット・デメリットを詳しく解説します。

マンションは売却?賃貸?お得な方法は?

マンションを所有しているものの、何らかの事情で住まなくなることもあるでしょう。すでに住んでいないマンションを保有している方もいるかもしれません。保有しているだけで固定資産税や修繕費などの固定コストがかかるため、売却か賃貸のどちらかで活用したいと考える方も少なくありません。

売却と賃貸にはそれぞれメリット・デメリットがあり、物件ごとの状況によって、どちらの方法がお得であるか判断しなければなりません。また、売却すれば一度に多額の現金が手に入り、賃貸すれば長期間にわたって収入が見込めるなど、お金の動きも異なるため、マンション保有者の経済状況によってもベストな選択肢は異なります。マンションを売却するか賃貸するか、その判断は個別事例ごとに異なることを前提条件として覚えておきましょう。

マンションを売却するメリット

マンションを売却するメリットとしては、次のような要素が挙げられます。

- 税制優遇が受けられる

- 維持コストがかからなくなる

- まとまった現金収入が入る

- 高く売れれば住宅ローンが完済できる

これらの要素に魅力を感じる方は、賃貸より売却の優先順位が高いでしょう。売却するべきか迷っている方のために、それぞれのメリットについて詳しく解説します。

税制優遇が受けられる

まず、居住用財産を売却した場合には「3,000万円の特別控除」が使えるため、そもそもの所得を抑えられることもポイントです。また、マンションは不動産であり、その売却益には「譲渡所得税」が課税されます。譲渡所得税率は通常20.315%もしくは39.63%ですが、居住用として10年を超える期間使用していた不動産の譲渡所得税率については14.21%へと優遇されます。

居住用マンションから買い換えたマイホーム(居住用財産)の取得金額が、マンション売却額よりも高いケースでは「買い替え特例」を利用できます。これは譲渡所得税の課税を、将来に繰り延べる制度です。(非課税となる制度ではありません)

たとえば、2,000万円で購入した居住用マンションを5,000万円で売却し、6,000万円のマイホームに買い換えたケースで考えてみます。本来なら3,000万円の譲渡益が課税対象ですが、「買い替え特例」を利用すると売却したタイミングでは課税されず、買い換えたマイホームを将来譲渡したときまで課税を繰り延べることが可能です。

たとえば将来、6,000万円で買い換えたマイホームを7,000万円で売却したとしたら、実際の譲渡益1,000万円と、繰り延べた譲渡益3,000万円の合計である4,000万円が課税対象となります。なお、それぞれの税制優遇には適用条件があるため、個別具体的な事例は税理士に相談してみてください。

維持コストがかからなくなる

不動産は保有しているだけで固定資産税・都市計画税といった租税をはじめ、火災保険料・管理費・修繕積立金などの維持コストがかかります。賃貸に出すとしても物件所有者であるからには、これらコストは負担し続けなければなりません。しかし売却してしまえば、これら維持コストの負担はなくなります。

まとまった現金収入が入る

マンションを売却すれば、数百万円〜数千万円もの現金収入が期待できます。これだけの額の収入が手に入る機会は多くないため、まとまった現金を手にしたい方にとっては賃貸より売却のほうが向いているでしょう。

高く売れれば住宅ローンが完済できる

マンション売却額によっては、住宅ローンが残っていたとしても完済することも可能です。住宅ローン残高をマンション売却金額が上回っている「アンダーローン」と呼ばれる状態の場合、ローンを完済したうえで手元にキャッシュが残ることも期待できます。

マンションを売却するデメリット・注意点

マンション売却を検討する際は、メリットだけではなくデメリット・注意点も考慮しなければなりません。とくに意識すべきポイントは次のとおりです。

- 諸費用や税金が発生する

- 売却価格が変動するためタイミングが重要

- 売却までに時間を要する

- 譲渡所得が発生した場合は確定申告が必要

それぞれ詳しく解説します。

諸費用や税金が発生する

マンション売却時には、仲介手数料をはじめさまざまな費用が発生します。詳しい内訳は後述しますが、おおむね売却価格の3%〜4%程度の諸費用が発生することは見込んでおきましょう。また、諸費用とは別に税負担もあります。売却額すべてを自由に使えるわけではないことには注意してください。

売却価格が変動するためタイミングが重要

マンションを含む不動産の価格は、需給状況・景気によって価格が変動します。景気が堅調で需要が多い場合は高額での売却も可能ですが、景気が悪く買い手が見つからない場合は住宅ローンを下回る価格でしか売却できないかもしれません。

さらに、売却価格にはマンションの築年数も影響します。価値がゼロになることは考えられませんが、原則として築20年〜25年を過ぎると売却価格が下降する傾向が強いです。もちろん周辺環境に優れるマンションの場合は、築30年を過ぎても高額で売れることもあります。いずれにしても、マンションを高値で手放すためには売却するタイミングが重要です。

売却までに時間を要する

マンションは、売り出したからといって即売却できるわけではありません。どれだけ需要のあるエリアであっても、買主との交渉から契約完了・引き渡しまでに最低1か月〜3か月はかかるケースが多いです。需要が少ないエリアでは、さらに時間がかかることも珍しくはありません。

譲渡所得が発生した場合は確定申告が必要

マンションの取得価格より売却価格のほうが高く、利益(譲渡所得)が発生した場合には、譲渡所得税が課税されます。つまりマンションを売却したのが会社員の場合でも、確定申告が必要です。譲渡所得を含む確定申告は、特例の適用などを含め、簡単ではありません。税理士に依頼すれば費用が発生するため、この点もデメリットだといえるでしょう。

マンションを賃貸に出すメリット

つづいて、マンションを賃貸に出すメリットを考えてみましょう。代表例としては、次のようなポイントが挙げられます。

- 賃貸契約が続く限り安定した収益が見込める

- 賃貸経営費用を経費として計上できる

- 所有権を残せる

- 将来売却することも可能

賃貸時のメリットのほうが魅力に感じる方は、マンションを保有しつづけ借主を探してみてもいいでしょう。

賃貸契約が続く限り安定した収益が見込める

マンションを貸し出す場合、賃貸契約が続く限り安定した収益が見込めます。労せずして副収入を手に入れられる不動産オーナーとなれることに、魅力を感じる方も少なくないでしょう。賃貸需要が多いエリアのマンションを保有している場合は、売却より賃貸のほうが長期的な利益が多いことも期待できます。

賃貸経営費用を経費として計上できる

マンションを保有している限り、固定資産税・修繕費などのコストからは逃れられません。しかし、賃貸に出している物件にかかるコストは賃貸経営費用として経費計上できます。これまで支払っていた費用が経費になることも、マンション賃貸時ならではのメリットです。

所有権を残せる

マンションを賃貸する場合、当然所有権は自分に残ります。賃貸用物件として親族に相続させることも可能ですし、入居者がいなければ再び自分が暮らすことも可能です。なお、賃貸契約は簡単には解除できないため、もし再入居の時期が決まっている場合は契約期間が決まっている「定期借家契約」を結ぶことをおすすめします。

将来売却することも可能

マンションは、賃貸に出したあとでも売却可能です。たとえば、入居者に対してマイホーム用として売却することもあります。入居者がいる状態の不動産投資用物件として、他のオーナーに売却するケースも珍しくありません。定期的な副収入を期待できる資産として保有しつつ、まとまった資金が必要になったタイミングで売却できることも、マンションを賃貸に出すメリットの一つです。

↓手厚い保証サービスが付いた賃貸管理会社

マンションを賃貸に出すデメリット・注意点

マンション賃貸にはメリットも多くありますが、少なからずデメリット・注意点も存在します。賃貸に出す前に、次のポイントを考慮しておきましょう。

- 必ず賃貸契約が続くとは限らない

- 一度契約すると個人の都合での契約解除は難しい

- 物件の維持コスト、管理が必要になる

- 入居者トラブルに見舞われる可能性がある

- 住宅ローンを完済前に賃貸契約はできない

- 税制面での優遇が受けられない

それぞれのポイントについて詳しく解説します。

必ず賃貸契約が続くとは限らない

定期的な副収入が期待できるマンション賃貸ですが、必ずしも賃貸契約が続くとは限りません。空室期間は賃料を得られませんが、コストはかかり続けます。空室期間が長引くほど赤字が増えてしまうため、自己資金から経費を捻出する必要もあります。いわゆる「空室リスク」の存在は、賃貸経営の大きな脅威といえるでしょう。

一度契約すると個人の都合での契約解除は難しい

日本では「借地借家法」という法律において、賃借人(借主)の権利が強く保護されています。そのため、一度賃貸契約すると貸主個人の都合による契約解除は非常に難しいこともデメリットです。

マンションの賃貸借契約を結ぶと、借主には「借家権」が生じます。これにより借主は強く保護され、たとえばマンション保有者(貸主)が一方的に賃料を値上げしたり、契約を解除したりすることはできません。一般的な借家権の場合は、契約期間が終了しても自動更新されることも特徴です。

つまり、契約期間が終了したタイミングで借主が「住み続けたい」と意思表示すれば、原則として退去請求はできません。一度貸し出したマンションは、入居者が退去するまで使用できないことを想定しておきましょう。なお、先述した「定期借家契約」の場合は、契約期間満了に伴って契約が終了します。

物件の維持コスト、管理が必要になる

マンションを保有して賃貸するからには、物件を綺麗に保ち続けなければなりません。自分が居住するときと同程度の物件維持コストがかかり、入退去時にはハウスクリーニングはもちろん、フローリング・クロスの交換なども必要です。これらの費用を賃料で賄える見込みがなければ、マンションを賃貸して利益を出すことは難しいでしょう。

入居者トラブルに見舞われる可能性がある

換価できないリスクとしては、入居者トラブルに見舞われる可能性が挙げられます。代表的なトラブルは次のとおりです。

- 家賃を支払わない

- 部屋を傷つける

- ゴミ出しマナーを守らない

- 騒音を出す

- 勝手にペットを飼育する

物件価値を落とすのみならず、近隣住民に迷惑をかける可能性もあり、物件オーナーとして対処を求められる可能性もゼロではありません。このようなトラブルを避けるためには、入居希望者の審査を厳しくすることも必要です。また、家賃滞納に備えるため、家賃保証会社を利用することも検討してみてください。

住宅ローンを完済前に賃貸契約はできない

住民ローン返済中の物件の場合は、そもそも賃貸に出せない可能性もあります。そもそも住民ローンは、債務者が自ら居住する不動産を購入するためのローンです。住民ローンを組んで購入したにも関わらず、そのマンションを賃貸に出すことは金融機関との契約を破ることになります。金融機関に無断で賃貸に出した場合は、住宅ローン残債の一括返済を求められる可能性もあるため、十分に注意してください。

住宅ローン返済中のマンションを賃貸に出したい場合は、一度金融機関に相談してみてください。急な転勤といった事情が認められれば、住宅ローンを組んだ状態で賃貸に出すことを認めてもらえる場合があります。

また、住宅ローンよりは金利の高い「不動産投資用ローン」などに借り換えることで、ローン返済しながら賃貸に出すことも可能です。いずれにしても、住居用マンションを賃貸に出す場合は一度金融機関に相談しましょう。

税制面での優遇が受けられない

自分が居住する不動産には各種の税制優遇が設けられていますが、賃貸に出すとこれら優遇は受けられなくなります。住宅ローン控除も適用されなくなり、将来の売却時に「3,000万円特別控除」などの優遇制度を使えません。とくに住宅ローン控除は家計へ与える影響も大きいため、今まさに優遇を受けている場合には注意してください。

マンションを売却する際にかかる費用

マンションを売却するときにかかる費用としては、次のような項目が挙げられます。

| 項目 | 目安 |

| 仲介手数料 | 売却金額 ×3% + 6万円 + 消費税 |

| ハウスクリーニング | 10万円程度(ファミリー物件の場合) |

| 住宅ローン繰り上げ返済手数料 | ~3万円 |

| 抵当権抹消費用 | 1,000円/不動産1件 |

| 印紙税 | 1万円(500万円を超え1千万円以下の場合) 2万円(1千万円を超え5千万円以下の場合) 6万円(5千万円を超え1億円以下の場合) |

まず不動産会社に支払う仲介手数料は、上限が「売却金額 × 3% + 6万円 + 消費税」と定められています。上限とされていますが、基本的に値引きされることはありません。売却前のハウスクリーニング費用については、ファミリー物件で部屋数も多い場合には10万円程度かかるでしょう。

また、マンションを売却する場合には住宅ローンを一括返済することになりますが、繰り上げ返済で完済すると手数料がかかる金融機関が多いです。0円~3万円まで金融機関によって手数料は変わるため、あらかじめ確認しておきましょう。1か月分の返済残高を残して繰り上げ返済し、最後の1か月分を通常のローン返済として完済すると、繰り上げ手数料がかからないという金融機関もあります。

繰り上げ返済後の抵当権抹消費用は、不動産1件につき1,000円とされています。マンションは登記上「土地」と「建物」の2つで構成されているため、抵当権抹消費用は2,000円です。印紙税については売買契約書に記載される金額によって異なりますが、マンション売却の相場を考えると1万円〜6万円と想定しておきましょう。

なお、マンション売却によって利益が出た場合は、該当年度の確定申告後に譲渡所得税も課税されます。譲渡所得税額は、「譲渡所得 × 税率(20.315%もしくは39.63%)」です。譲渡所得税率は物件の保有期間によって変わり、所有期間が5年以内なら39.63%、5年を越えるなら20.315%です。(所得税・復興特別所得税・住民税率を合わせた税率)この所有期間の判定は、マンションを譲渡した年の1月1日時点の期間であることも覚えておきましょう。

マンションを賃貸に出す際にかかる費用

マンションを賃貸するときにかかる費用としては、次のような項目が挙げられます。

| 項目 | 目安 |

| 仲介手数料 | 家賃1か月分 + 消費税 |

| 管理手数料 | 家賃1か月分の5%~15% |

| 火災保険料・地震保険料 | 2万円~3万円/年 |

| ハウスクリーニング(入退去時) | 10万円程度(ファミリー物件の場合) |

| 固定資産税 | 固定資産税評価額 × 1.4% |

| 都市計画税 | 固定資産税評価額 × 0.3% |

賃貸仲介の手数料は、上限が「家賃1か月分 + 消費税」とされています。これは貸主・借主を合わせた手数料の上限です。そのため、借主・貸主が半分ずつ負担することもあります。しかし実務上は、借主が家賃1か月分の仲介手数料を負担し、貸主は広告費用などの名目で別途家賃1か月分のコストを負担するケースも少なくありません。

管理手数料は、家賃集金や入居者対応などを委託する費用です。貸主自らが対応することもありますが、少なからず手間がかかります。不動産賃貸を生業にするわけではなく、これまで暮らしていたマンション1室を賃貸に出すケースであれば、管理業務は委託したほうがいいでしょう。

また、火災保険料・地震保険料・固定資産税・都市計画税については、賃貸前と同じく負担しなければなりません。入退去に伴うハウスクリーニング費用も見込んでおきましょう。ただしファミリー向け物件として貸し出すマンションは、学生向け・単身向けと比べると入退去スパンは穏やかな傾向にあります。

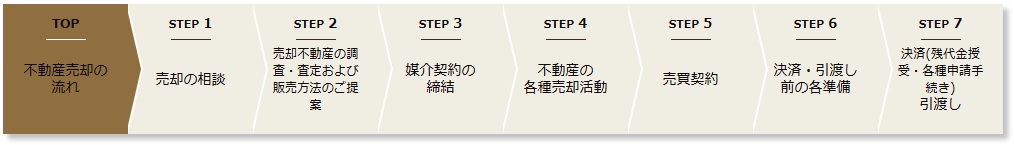

マンションを売却する流れ

それでは、マンションを売却する流れについて見ていきましょう。大まかな流れは次のとおりです。

- 相場を基に希望条件を決める

- 査定依頼と不動産会社を選定する

- 媒介契約を締結する

- マンションの売却を始める

- 内覧者対応をする

- 売買契約を結ぶ

- 物件の引き渡しをする

このすべての流れを完了させるためには、最低でも3か月程度かかると想定しておきましょう。それぞれのステップを短くするコツや、売却をスムーズに進めるためのポイントも合わせて解説します。

1.相場を基に希望条件を決める

まずは周辺エリアの状況を鑑み、希望条件を考えてみましょう。不動産には「相場」が存在し、この相場から乖離した取引は現実的ではありません。たとえば、間取り・築年数などの条件が似ているマンションの取引事例があれば、その売却額を参考にします。

しかし、不動産は2つとして同じ物件が存在しないこともポイントです。間取り・築年数などが似ていても、階数・駅からのアクセスなどが異なれば、それだけで物件の価値にも影響します。部屋からの眺望・近隣住民との関係なども、売却価格に影響する要素です。相場はあくまでも参考であり、絶対的な指標ではありません。

なお、売却希望額を決めるためには、住宅ローン残債も確認しましょう。マンション売却時には、住宅ローン残債を一括返済しなければなりません。残債以上の売却額を設定しなければ、自己資金から補填する必要があるため注意してください。

2.査定依頼と不動産会社を選定する

売却希望条件を決めたら、不動産会社に査定を依頼します。査定には次の2種類があることがポイントです。

- 簡易査定(机上査定)

- 訪問査定

簡易査定は物件への訪問はせず、周辺の取引状況・地図・築年数情報など、一般的に公開されている情報から査定する方法です。比較的スムーズに査定額が分かりますが、物件価値を必ずしも反映しているとはいえません。

一方、訪問査定では不動産会社の担当者が物件を実際に確認します。建具や設備、眺望、周辺環境の雰囲気など、現地でしか確認できない情報も査定に影響するため、物件の真の価値が査定額に反映されることが特徴です。

まずは複数の不動産会社に簡易査定を依頼し、その査定額を参考に数社に訪問査定を依頼することをおすすめします。訪問査定でのようすをみて、信頼できそうな不動産会社へ仲介を依頼しましょう。

3.媒介契約を締結する

依頼する不動産会社を決めたら、媒介契約を結びます。媒介契約とは、仲介を依頼する契約のことです。宅地建物取引業法では、次の3種類の媒介契約が定められています。

| 比較項目 | 一般媒介契約 | 専任媒介契約 | 専属専任媒介契約 |

| 自己発見取引 | 可能 | 可能 | 不可 |

| 複数社への依頼 | 可能 | 不可 | 不可 |

| レインズへの情報登録 | 義務なし | 契約締結後7日以内に登録 | 契約締結後5日以内に登録 |

もし自己発見取引、すなわち自分で買主を見つける可能性がある場合は、一般媒介契約・専任媒介契約を結ばなければなりません。しかし、一般媒介契約は複数社への依頼ができるため、不動産会社が積極的に動いてくれない可能性もあります。

また、不動産流通機構が運営している「レインズ(REINS)」への登録義務がある契約形態は専任媒介契約・専属専任媒介契約の2つです。レインズは多くの不動産会社が閲覧しているため、登録してもらうことでスピーディーな売買成約が期待できます。自己発見取引の余地を残したい場合は専任媒介契約、不動産会社へ売却活動を一任したい場合は専属専任媒介契約を結ぶといいでしょう。

4.マンションの売却を始める

不動産会社に売却活動を依頼するからといって、売主として活動すべきことがないわけではありません。まずは査定結果をもとに、正式な売り出し価格を決めます。必要に応じて広告を出すことも検討しなければなりません。不動産会社とのコミュニケーションは、密にとっておきましょう。

なお不動産会社には、専属専任媒介契約では1週間に1回以上、専任媒介契約では2週間に1回以上の報告義務が課せられます。一般媒介契約の場合、報告義務はありません。ただし、不動産会社へ報告を求めることは可能であるため、売却活動が進んでいないと感じる場合は状況を確認してみてください。

5.内覧者対応をする

購入検討者が見つかった場合は、マンションを実際に見に来てもらいます。いわゆる「内覧」です。内覧時の印象によって、スムーズに交渉がまとまるか、値下げ交渉されるか、購入取りやめになるかが決まります。内覧希望者に好印象を与えるためにも整理整頓を心がけ、物件購入時に注目されやすい水回り設備なども清掃しておきましょう。

6.売買契約を結ぶ

購入希望者との交渉がまとまったら、売買契約を結びます。契約書の作成は不動産会社が対応してくれますが、必要書類を求められたら協力しましょう。

7.物件の引き渡しをする

契約書を締結し、売却金の受け取りと合わせて物件を引き渡します。このとき司法書士・金融機関なども同席し、そのまま所有権移転登記等の申請も進むケースも多いです。マンションの管理規約や付帯設備の保証書なども、まとめて買主へ引き渡しましょう。

↓売却の流れを詳しく見る

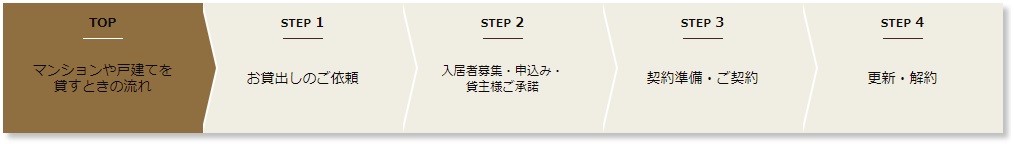

マンションを賃貸に出す流れ

マンションを賃貸に出す流れは、おおむね次のとおりです。

- 不動産会社を探す

- 利回りを計算する

- 賃貸契約の種類を選ぶ

- 不動産会社と契約を締結する

- 入居者の募集を始める

- 内覧者対応をする

売却よりはスムーズに進むかもしれませんが、入居希望者が見つからない可能性も否めません。賃貸経営として成り立たせるためのコツと合わせて、流れを見ていきましょう。

1.不動産会社を探す

まずは、周辺エリアで賃貸物件を扱っている不動産会社を探します。空室リスクを避けるために、集客力のある不動産会社を選ばなければなりません。なお、賃貸には専任媒介・専属専任媒介のような契約形態がないため、複数の不動産会社へ同時に依頼できることもポイントです。

賃貸後の管理業務を委託することを考えている場合は、不動産管理業務にも対応している不動産会社を選ぶといいでしょう。地域に根差した不動産会社の場合は、合わせて対応してくれるケースが多いです。

2.利回りを計算する

賃貸に出す場合、当然ながら賃料を決めなければなりません。そして、賃貸経営から得られる利益の指標となるのが「利回り」です。利回りは、費用と収益から計算します。利回り計算にもいくつか種類があり、代表例は次のとおりです。

| 表面利回り | 年間家賃収入 ÷ 物件購入額 × 100 |

| 実質利回り | (年間家賃収入 – 年間経費) ÷ (物件購入額 + 諸経費) × 100 |

すでに保有しているマンションを貸し出し、手元に現金が残るかどうか判断するためには、実質利回りで計算することをおすすめします。年間経費は固定資産税や火災保険料以外に、修繕費なども考慮してください。

3.賃貸契約の種類を選ぶ

マンションを賃貸に出すといっても、その形態にはいくつか種類があります。もっとも一般的な形態は「普通借家契約」ですが、先述したとおり借主の権利が強く保護されるため、借主が居住を希望する限りは退去してもらえません。

転勤などで再びマンションに住み始める時期が決まっている場合は、あらかじめ定めた期間で契約が修了する「定期借家契約」がおすすめです。契約更新がない賃貸借契約であるため、確実に物件を返してもらえます。ただし、一定期間後の退去が決まっているため、借主が見つかりづらいことも覚えておきましょう。

上記で紹介した普通借家契約・定期借家契約は、どちらも入居者との直接契約を前提としています。しかし、貸主が不動産会社と賃貸借契約を結び、不動産会社がさらに居住者と賃貸借契約を結ぶ形態も存在することをご存知でしょうか。これが「サブリース契約」です。

サブリースの場合、賃貸管理業務はすべて不動産会社が対応することに加えて、仮に空室となった場合にも、不動産会社との契約に従って収入を得られる点がメリットです。しかし、不動産会社が又貸しをするため、貸主との契約賃料は周辺相場の8割〜9割程度に抑えられます。また、あまりにも空室が続くと、サブリース契約を解除される可能性もゼロではありません。

普通借家契約・定期借家契約・サブリース契約にはそれぞれメリット・デメリットがあるため、賃貸仲介の依頼を検討する不動産会社に相談してから決めてもいいでしょう。

4.不動産会社と契約を締結する

不動産会社を選び、賃貸契約の種類も選んだら不動産会社と契約しましょう。なお、このときの契約形態としては「媒介契約」「代理契約」の2つが挙げられます。媒介契約はあくまでも仲介を依頼する契約であるため、入居者の最終決定判断は貸主にあります。しかし、代理契約では不動産会社へ判断を任せることも可能です。基本的には、媒介契約を結べば問題ありません。

5.入居者の募集を始める

賃貸募集の場合、繁忙期(2月〜3月など)以外は入居希望者がなかなか見つからない可能性もあります。必要に応じて広告を出すなど、不動産会社と連携して入居者を募集しましょう。

6.内覧者対応をする

入居希望者が見つかったら、内覧の準備をします。この場合も入居の決め手となりやすいキッチンやお風呂などの設備を中心に、家中を綺麗にしておきましょう。内覧時の印象がよい場合は、その場で入居が決めるケースも珍しくありません。なお、内覧対応そのものは、不動産会社に任せて問題ありません。

↓賃貸の流れを詳しく見る

売却か賃貸か、迷った場合はどう判断する?

売却か賃貸か、より悩んでしまった方もいるかもいるのではないでしょうか。もし迷っている場合は、次の5つの観点から判断してみてください。

- 築年数と設備の古さで判断する

- マンションの立地で決める

- 賃貸の場合の利回りをシミュレーションする

- 将来住むことがあるかで判断する

- 住宅ローンの債務状況で決める

それぞれの観点について詳しく解説します。

築年数と設備の古さで判断する

築年数の古いマンションは、賃貸希望者から敬遠される傾向にあります。賃貸需要を高めるためには、自己負担でリフォームしなければなりません。しかし、売却の場合は購入後のリフォームを前提に売りに出すことも可能です。周辺相場からリフォームに必要な金額を差し引いた水準で売りに出すと、マイホームを求めている層が購入しやすくなります。

一方で築年数が浅い物件は価格が高く、なかなか購入希望者が見つけられないかもしれません。このような物件は賃貸需要もあるため、貸し出したほうが利益は多いでしょう。一度賃貸に出し、数年後〜10数年後に売却することで利益を最大化できます。

マンションの立地で決める

駅から近い物件も売却価格が高くなりやすいため、購入希望者を見つけづらい傾向にあります。一方で賃貸需要が多いため、スムーズに入居希望者が見つかるでしょう。ファミリー物件の場合は、有名学校へのアクセスに優れた立地だと購入希望者が現れやすい傾向にあります。

このように、売却・賃貸の判断に影響する立地条件は少なくありません。自分で判断できない場合は、不動産会社に相談してもいいでしょう。

賃貸の場合の利回りをシミュレーションする

利回りをシミュレーションすることで、そもそも賃貸経営が可能なのか判断できます。実質利回りが3%〜6%以上であれば利益が残る可能性が高いですが、それ以下の場合は赤字となってしまうため、貸し出すことは現実的ではありません。利回りが低い場合は、売却したほうがよいでしょう。

将来住むことがあるかで判断する

もしも将来マンションに帰ってくる予定がある場合は、売却ではなく賃貸に出すことになります。この場合はスムーズに返却してもらえるように、定期借家契約を結びましょう。

住宅ローンの債務状況で決める

売却・賃貸にしろ、住宅ローン残債の額には注意しなければなりません。もし売却する場合は、売却金を含めてローン残債を一括返済する必要があります。賃貸に出す場合も住宅ローンは利用できないため、一括返済するか不動産投資用ローンに借り換えることになります。

もし売却金のほうが住宅ローン残債よりも多くなりそうであれば、売却を検討してもいいでしょう。しかし、ローン残債が多く一括返済が難しい状況であれば、不動産投資用ローンに借り換えて賃貸に出すことを検討しなければなりません。不動産会社のみならず、金融機関担当者とも相談し、負担の少ない方法を選びましょう。

まとめ

マンションを売却して手放すのか、保有し続けて賃貸に出すのか、その判断は簡単ではありません。物件ごとに置かれた状況がことなるため、個別事例に合わせた判断が求められます。どうしても判断できない場合は、売却と賃貸を同時に進める方法もありえます。

いずれにしても、売却か賃貸かの判断は、プロの不動産会社の意見も聞いたうえで決めたほうが安心でしょう。保有するマンションの扱いに迷っている方は、ぜひ株式会社クルーズカンパニーへ一度ご相談ください。

| 営業時間 | 10:00~19:00 |

| 定休日 | 年末年始、夏季、GWを除いて無休 |

| 住所 | 【新宿本店】 東京都新宿区西新宿1-14-15 タウンウエストビル 7F 【飯田橋支店】 東京都千代田区飯田橋4丁目8-13 山商ビル2F |

| 電話番号 | 【新宿本店】 03-5909-4451 【飯田橋支店】 03-3556-3101 |

| アクセス | 【新宿本店】 JR新宿駅西口・南口 徒歩5分 【飯田橋支店】 JR飯田橋駅東口 徒歩2分 営団地下鉄・都営地下鉄飯田橋駅A4出口 徒歩1分 |